多国間・広域の大型EPAが相次いで合意・発効

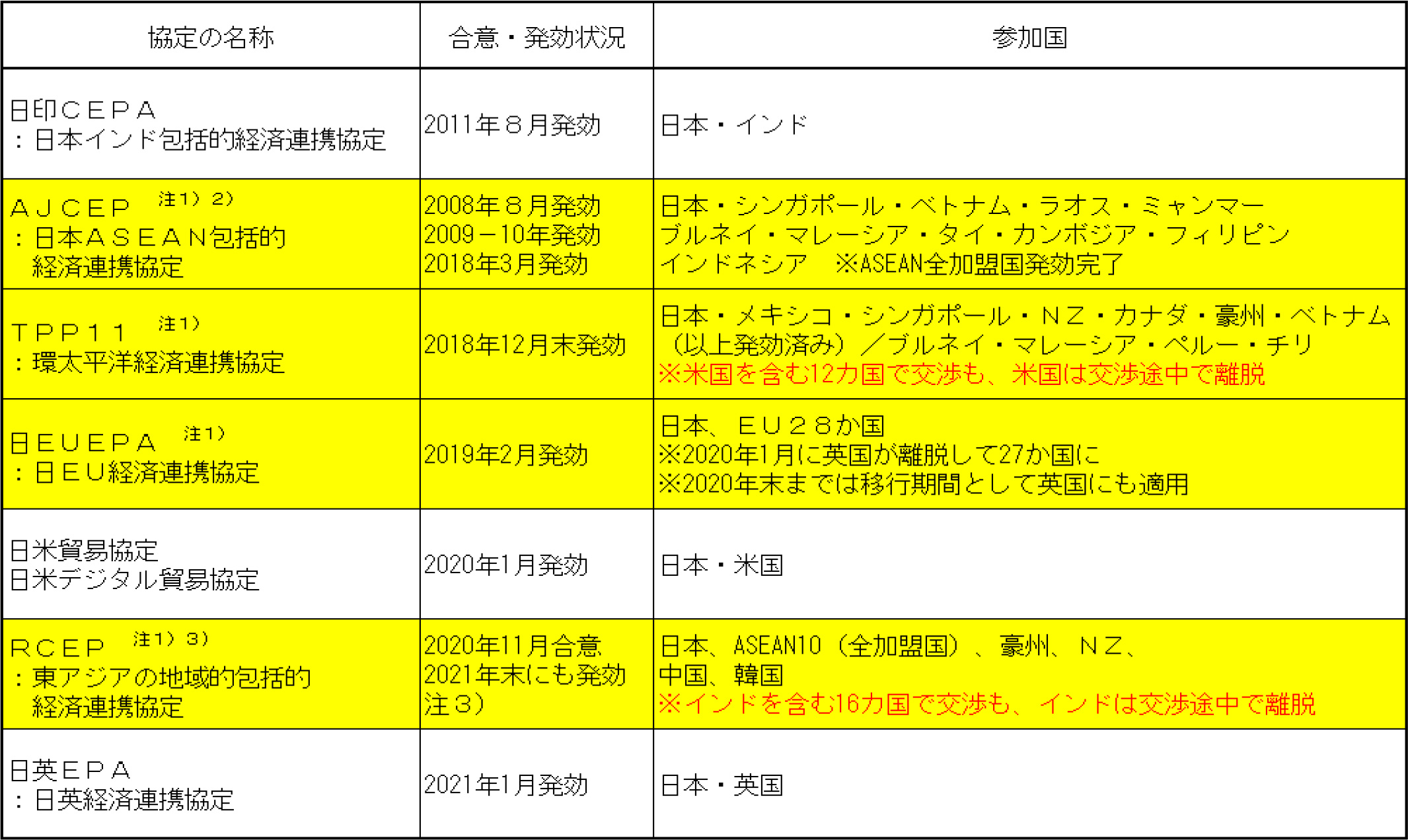

近年、日本が参加する多国間・広域の大型EPA(Economic Partnership Agreement:経済連携協定)が相次いで合意・発効しています。

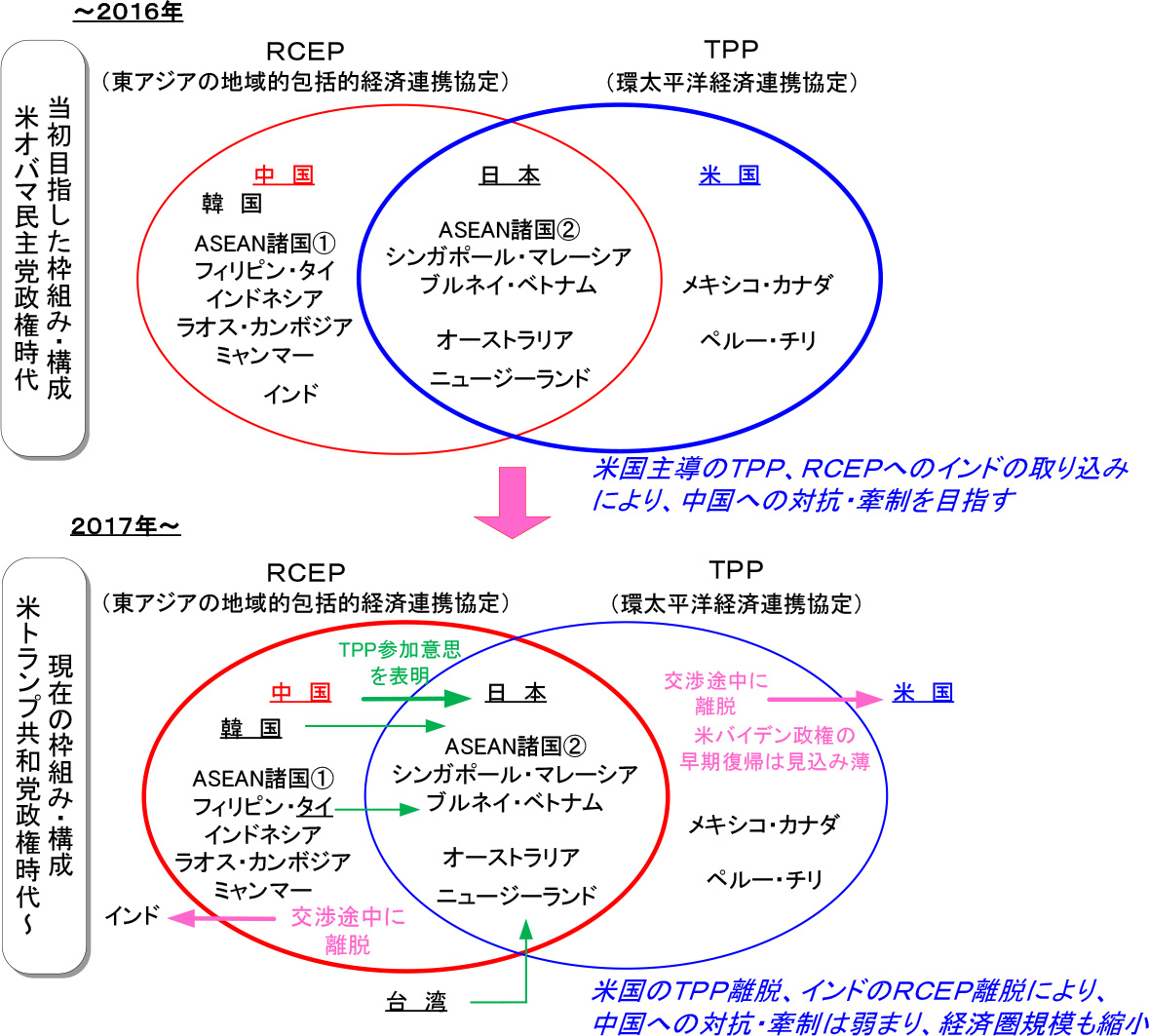

TPP(環太平洋経済連携)については、トランプ政権下の米国が交渉途中に離脱も、日本主導のもと、残る11か国で2018年に合意、同年末にTPP11として発効しました。

RCEP(東アジアの地域的包括的経済連携)については、インドが交渉途中に離脱も、2020年11月に残る15か国で合意。日本は2021年4月に国会での承認手続きを完了しています。RCEPの発効には、ASEAN加盟国と域外国のそれぞれ過半数の国内承認・批准が必要です。2021年8月末時点で、シンガポール、中国、日本の3か国が国内承認手続きを完了しており、早ければ2021年内にも発効が見込まれます。

日本は、途中離脱した米国・インドや、EU・英国との間でも、個別に二国間の貿易協定を締結済みです。TPP11に続きRCEPが発効すると、日本の貿易総額の8割超がEPAやFTA(Free Trade Agreement:自由貿易協定)によりカヴァーされることになります。

図表1:日本の主要なEPA(経済連携協定)の締結・発効状況

注1)黄色表示欄は多国間協定。

注2)日本にとって初めての多国間協定の締結。

注3)発効にはASEAN加盟国とASEAN域外国のそれぞれ過半数の国内承認・批准が必要。

多国間・広域EPA発効のメリットは?

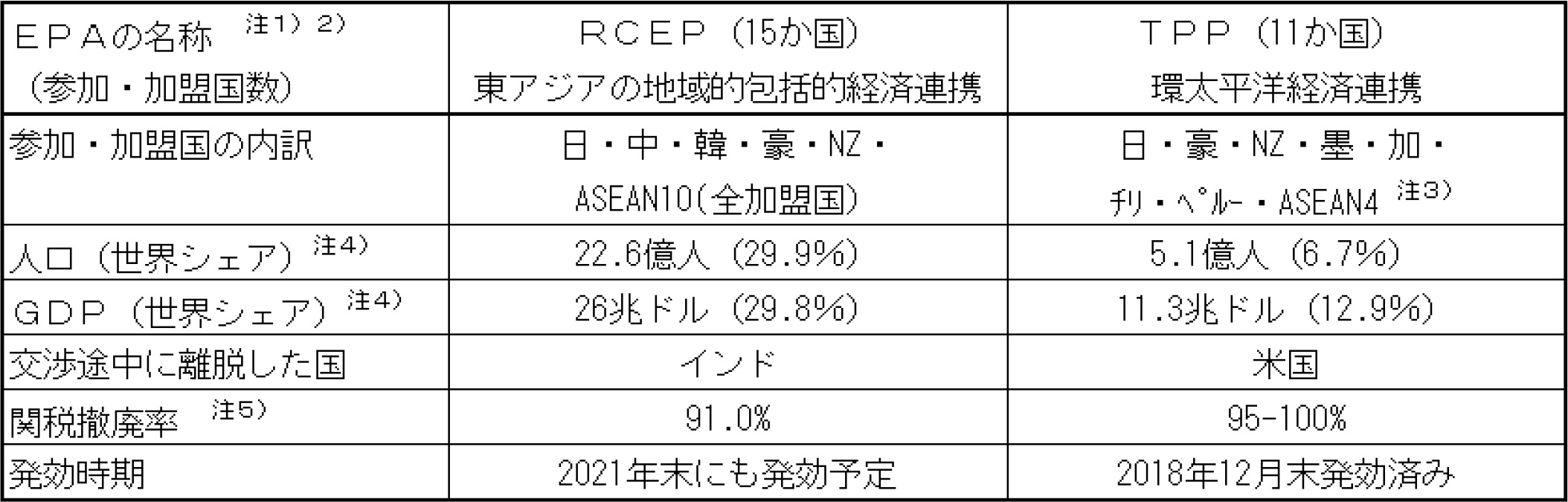

RCEPが発効すると、人口・GDPベースで世界の約3割を占める巨大経済圏が誕生することとなります。TPP11についても、米国の離脱で規模は縮小したものの、人口ベースで世界全体の6.7%、GDPベースで同12.9%を占めています(2019年、IMFデータによる)。RCEPには中国(貿易額ベースで日本の貿易相手国第1位)と韓国(同3位)が参加しており、日本にとっては、この2か国との間で初めてのFTA締結となります。

それでは、こうした多国間・広域EPAが発効すると、従来の二国間の自由貿易協定に比べて、加盟国の企業にとってどのようなメリットがあるでしょうか。

まず、関税の撤廃を通じて、お互いに加盟国の市場へのアクセスが容易となり、非加盟国に比べて、低コストでの輸出が可能となります。加盟国全体の関税撤廃率(品目数ベース)は、RCEPでは91%、TPP11では95~100%に達しています(ただし、全ての品目で関税が即時撤廃されるわけではなく、段階的に撤廃される品目も多い点に留意)。

また、多国間・広域EPAでは、従来の二国間の自由貿易協定に比べて、加盟国間で生産拠点の展開や、部品・部材類の調達先選定の選択肢が広がり、より柔軟なサプライチェーンの構築が可能になります。輸出入手続きの簡素化や関税の低減・撤廃により、部品・原材料の調達や製品の供給において、複数国間で何度も国境を越える輸送も、低コストで迅速に行えるようになります。

さらに、これまでは原産地規制により、日本から調達した部品・部材の比率・付加価値が高いために、低関税・無関税での輸出が認められなかったケースでも、EPA発効後は「域内原産品」として扱われ、低関税・無関税のメリットが享受できるようになります。

図表2:RCEPとTPPの比較

注1)RCEPは「Regional Comprehensive Economic Partnership」の略称

注2)TPPは「Trans-Pacific Partnership」の略称

注3)シンガポール・ブルネイ・マレーシア・ベトナム

注4)2019年、IMFデータによる

注5)加盟国全体・品目数ベースでの関税撤廃率

米国とインドが復帰すると、さらに巨大な経済圏に

TPP11については、2021年2月に英国が正式に参加表明し、6月より加盟交渉が開始。このほか、タイ、韓国、中国、台湾が参加意欲を示しています。

現時点では米国がTPPに早期復帰する可能性は低いものの、仮に米国が復帰すると、TPPの経済規模はGDPベースで4割を超え、RCEPを上回ることになります。

RCEPについても、途中離脱したインドがいつでも交渉に復帰・参加できる合意内容になっており、インドの復帰・参加による規模拡大の余地が十分にあります。

今後、米国がTPP、インドがRCEPに復帰した場合、①RCEPを中心とする中国・アジア経済圏と、②TPPを中心とする米国・環太平洋経済圏が、さらに規模を拡大させて並立・対峙することになります。

図表3:TPP/RCEPの構成国/参加・離脱動向

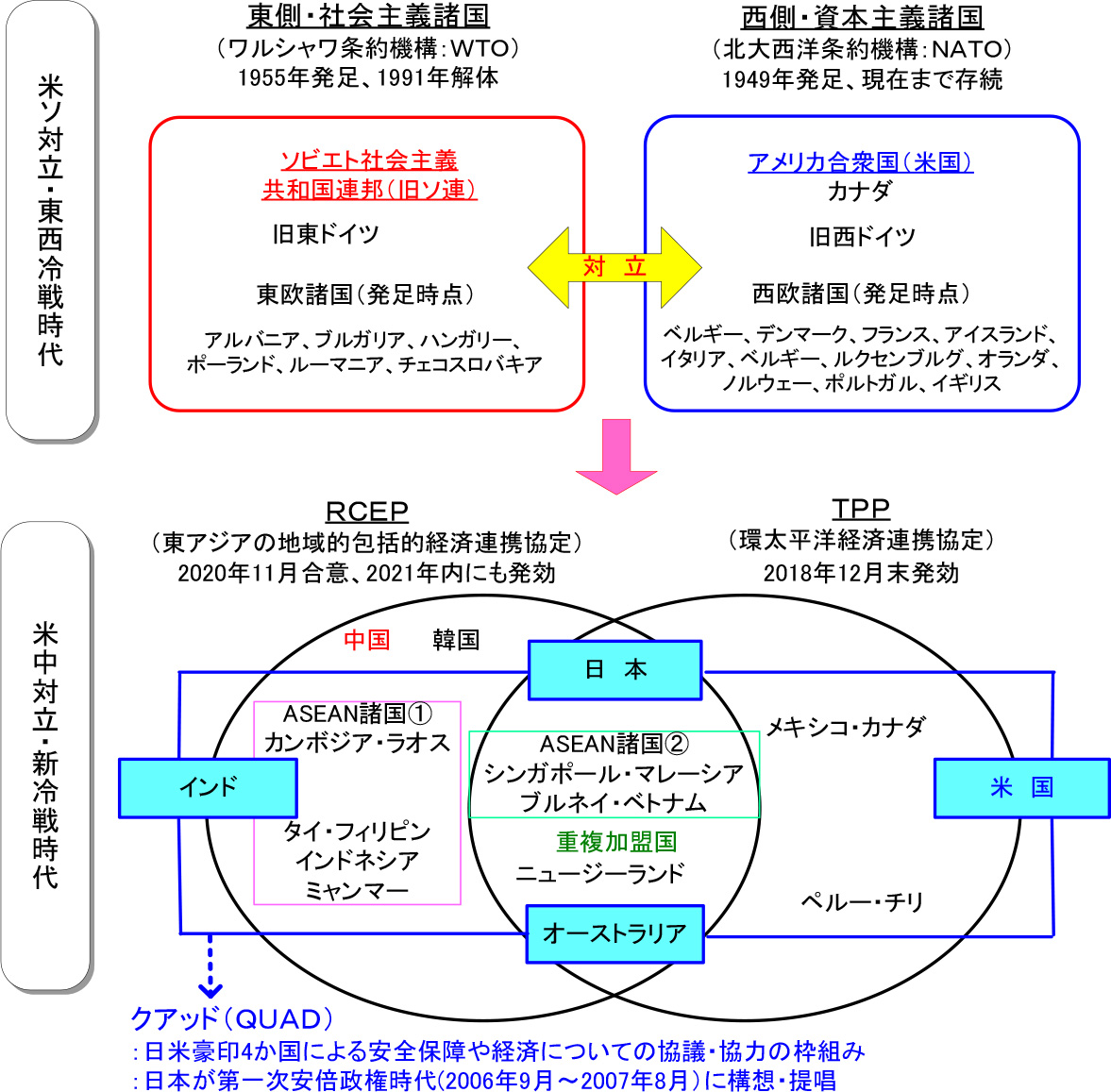

中国への対抗や経済安全保障の役割・機能は、TPPからクアッドへ

米オバマ政権下で推進されたTPPには、もともと中国に対抗する自由貿易経済圏を形成する狙いがありました。しかし、トランプ政権に移行後の米国はTPPから離脱、保護主義を強めて自国優位の二国間貿易協定の交渉・締結に注力するようになり、TPPの中国に対抗する手段・枠組みとしての意味合いは弱まりました。米トランプ政権の保護主義、二国間貿易協定の推進に対抗するために、多国間・広域EPAの交渉が進み、合意・発効に達したという側面もあります。

米国はバイデン政権への移行後もTPPに早期復帰する見込みは薄く、逆に中国がTPPに参加意欲を示しています。中国への対抗や東南アジア地域における経済安全保障という点では、TPPよりもQUAD(クアッド)の重要性が高まっています。

クアッドは日本、米国、インド、豪州の4カ国が、安全保障や経済について協議・協力する枠組みです。この4カ国がクアッドを通じて、東南アジア・ASEANを取り囲む形で、中国への対抗、経済安全保障の役割を果たしていくことが期待されています。

図表4:米ソ対立・東西冷戦時代と米中対立・新冷戦時代における安全保障の枠組み

注)米国はTPP交渉途中に離脱(2017年)。インドはRCEP交渉途中に離脱(2019年)。

日系企業によるサプライチェーン・ロジスティクス再編が進展

多国間・広域EPAは、東西冷戦時代の軍事同盟とは異なり、重複加盟も可能であり、実際に日本はRCEP、TPPに重複加盟しています。

米中対立・貿易摩擦が継続・激化し、米中経済のデカップリングが進む中で、TPP経済圏とRCEP経済圏の間のトレード・物流が抑制・阻害される可能性もあります。日系企業は米国・インドのTPP/RCEPへの復帰も視野に入れて、①RCEPを軸とした中国・アジア経済圏向けと、②TPPを軸とした米国・環太平洋経済圏向けの2つの系統に、サプライチェーン・ロジスティクスを再編していくことになるでしょう。

海外生産拠点の展開戦略も大幅に変更・見直し

日系企業の海外生産拠点の機能・役割や展開戦略も、大幅に変更・見直されることになります。中国の生産拠点については、中国依存度の低減・リスク回避の観点から、タイやベトナムなど、アジアの他国に移管させる動きが活発になっています。アジアで中国以外にも生産拠点を展開してリスク分散を図る、「チャイナプラスワン」の動きが加速するでしょう。

また、RCEP発効に伴い、中国・アジア向けの輸出が容易・低コストになることを見込んで、日本国内に生産拠点・機能を回帰させる動きも活発化すると思われます。日本政府も日系企業の海外生産拠点の分散展開や、日本への回帰を支援する政策を実施しています。

中国の市場規模の大きさを考えると、日系企業の中国の生産拠点が全て日本国内に回帰、あるいは東南アジアに移転するとは考えられません。ただし、中国の生産拠点は、今後は中国国内・アジア向けの製造・出荷拠点として存続させていくこととなり、「世界の工場」としての地位は希薄化していくでしょう。

日本の輸出入貨物の荷動きへの影響がみえてくるのは2022年度以降に

2020年度から2021年度にかけての日本の輸出入貨物の荷動きは、新型コロナウイルスの感染拡大に伴う荷動きの停滞・下押しと回復・反動増、世界的な海上コンテナ輸送の混乱・供給不足や、海運から航空輸送へのシフトに大きく左右されています。TPP・RCEPの発効や、日系企業のサプライチェーン再編・海外生産拠点の動向が、日本の輸出入貨物の荷動きに与える影響がみえてくるのは、2022年度以降になると思われます。

なお、当社の「2021年度の経済と貨物輸送の見通し」次回改訂版は9月末にも公表予定。その次に発行される2022年度の見通しは、本記事での見解が反映されたレポートになると思います。

※「経済と貨物輸送の見通し」最新版は以下のURLご参照。

https://www.nx-soken.co.jp/report#outlook

(この記事は2021年8月27日の状況をもとに書かれました。)